|

Аналитика. "Рынок цемента - вчера, сегодня, завтра"

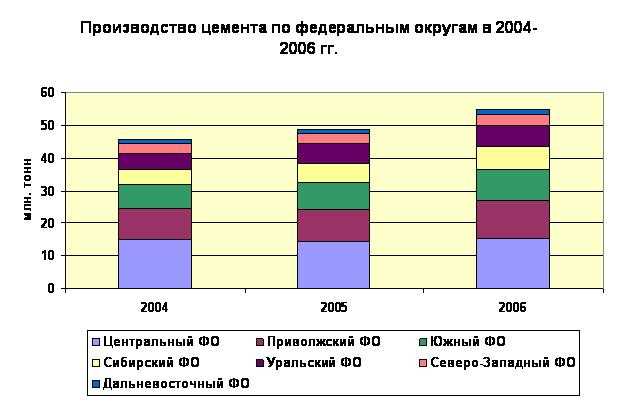

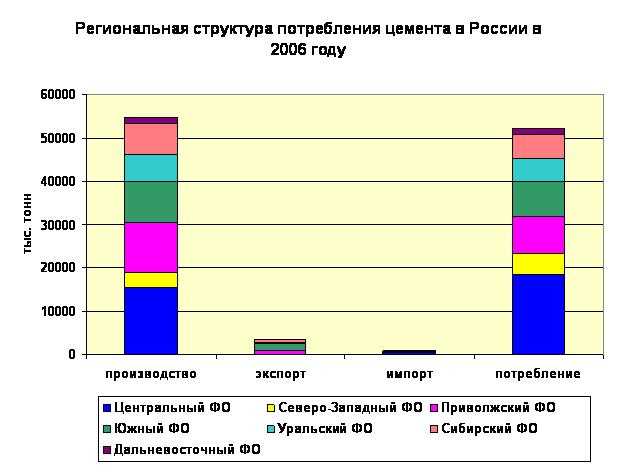

Производство цемента в России В 2006 году объем российского рынка цемента составил 54,7 млн. тонн (в 2005 году - 45,8 млн. тонн). В 2000-2006 годах российский рынок цемента демонстрирует стабильно средние темпы роста около 7-9% ежегодно, за 2006 год прирост был самым высоким и превысил предыдущие показатели на 12,8%. В первую очередь высокие темпы расширения российского рынка цемента в 2006 году объясняются высоким уровнем объемов производства. По прогнозам экспертов, в 2007 году в России будет произведено около 57 млн. тонн цемента. На сегодняшний день цементная промышленность России насчитывает 50 заводов с проектной мощностью порядка 69,2 млн. тонн (по официальным данным – 71,2 млн. тонн) и фактической мощностью – 62,3 млн. тонн. В 2006 году объем мирового цементного рынка составил около 2,3 млрд. тонн. По прогнозам аналитиков к 2010 году мировое производство цемента составит около 2,8 млрд. тонн. Доля российских производителей цемента в мировом производстве незначительна. Динамика роста производства цемента в России превышает мировые показатели развития отрасли (мировая цементная промышленность растет на 4-6 % в год). Но, несмотря на темпы роста объемов производства, Россия продолжает серьезно отставать по показателю среднедушевого потребления цемента от других стран. В 2006 году среднедушевое потребление цемента составило менее 400 кг на человека, в то время как в других странах эти показатели выше на порядок. Важнейшей тенденцией 2006 года в цементной промышленности стал приток инвестиций. Российские и зарубежные инвесторы все активнее инвестируют цементную отрасль, так же начинается процесс инвестирования проектов по модернизации имеющихся производственных мощностей и приобретения новых. Также идет процесс активного инвестирования в поглощение мощностей менее крупных производителей цемента. По итогам периода 2004-2006 гг.: наивысшие темпы роста производства цемента наблюдаются в Сибирском ФО - около 20% в год. В Центральном ФО темпы роста производства значительно ниже.

По данным Росстата Основной причиной низкого темпа роста производства цемента является, в первую очередь, высокая степень износа оборудования на предприятиях и необходимость модернизации, а так же необходимость строительства новых заводов по производству цемента в регионе. Ситуация в Дальневосточном ФО не укладывается в стандартные рамки. Низкие темпы роста объясняются с ограниченным объемом рынка цемента в регионе, а так же с все увеличивающейся конкуренцией со стороны китайских поставщиков цемента. Особенности российского цементного производства Производителей цемента на российском рынке цемента условно можно разделить на три группы: российские холдинги, объединяющие несколько заводов; крупные российские заводы – производители цемента, не входящие в состав промышленных групп; зарубежные холдинги, работающие на российском рынке. К крупнейшим российским холдингам относятся “Ероцемент групп”, “Сибирский цемент”; крупнейшие зарубежные производители цемента на российском рынке представлены компаниями Lafarge, Holcim, Heidelberg. Российские заводы, не входящие в состав промышленных групп, выпускают, как правило небольшие объемы цемента, исключение составляют – Новоросцемент и Мордовцемент. Говоря об особенностях цементного производства в России так же нужно отметить тот факт, что производства цемента неоднородно распределены по территории России. Основная часть заводов по производству цемента находится в центральной части России. В Центральном, Северо-Западном, Южном и Приволжском ФО производится порядка 70% всего российского производства цемента. Производство цемента сильно подвержено влиянию сезонности. В 2006 году за летние месяцы было произведено приблизительно 32% годового объема цемента. Доля цемента, полученного "сухим" способом в 2006 году составила 12,8% от объема производства цемента, а доля цемента, полученного "мокрым" способом – 87,2%.

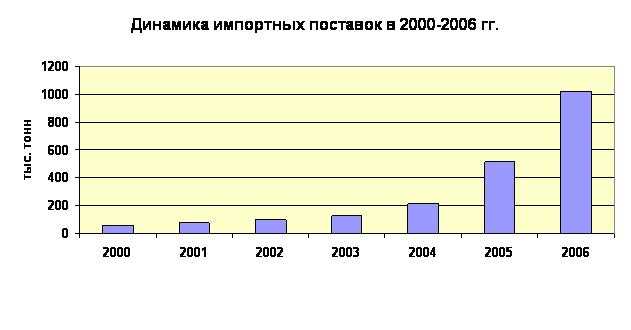

По данным Росстата В России происходит постепенное увеличение объемов производства высокомарочных цементов (цемент марок 500 и 600). Однако, объемы производства цемента марки 300 достаточно стабильны и составляют около 2%, это объясняется, в первую очередь, устойчивым спросом на дешевую продукцию. Импорт цемента Объем импортируемой цементной продукции в 2005-2006 годах ежегодно увеличивался почти в два раза.

По данным ФТС РФ За период 2000-2006гг. структура поставок цемента в Россию существенно изменилась. В последние годы значительно увеличились объемы импорта цемента из Украины, в основном эта цементная продукция поставляется в Центральный ФО. Так же произошло существенное увеличение объемов ввоза цемента из республики Беларусь. В 2004-2006 годах объем импорта цемента из Беларуси увеличился почти в 14 раз и составил около 350 тыс. тонн по итогам 2006 года. Практически прекратились поставки цемента из Казахстана, что объясняется активным строительством в самом Казахстане и значительным развитием российского цементного производства в Уральском регионе.

Таблица №1. "Импорт цемента в Россию в 2000-2006 гг." (тыс. тонн):

По данным ФТС РФ Крупнейшими импортерами цементной продукции являются ОАО "Сланцевский цементный завод "Цесла" (Ленинградская обл.), ОАО "Завод ЖБИ-2" (Воронежская обл.), ООО "Северная заря" (Московская обл.) и другие. Цены на импортируемый из Украины и Беларуси цемент, как правило, ниже цен на отечественную продукцию. 46% от общего объем поставок импортируемой цементной продукции поставляется в Центральный ФО, где основными потребителями являются - Москва и Московская область. Это объясняется высокими темпами роста строительной отрасли в регионе. Так же значительная часть импортируемой цементной продукции поставляется в Ленинградскую и Калининградскую области.

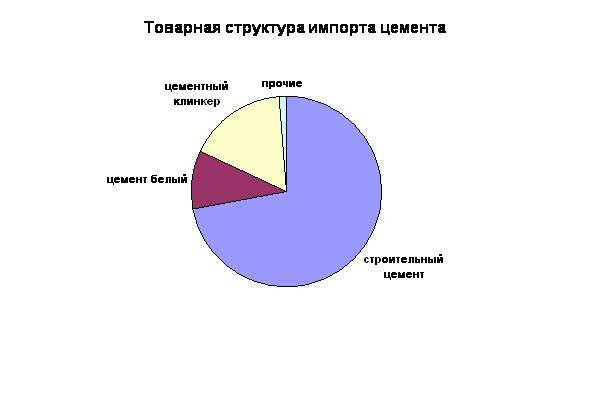

По данным ФТС РФ Товарная структура импорта цемента представлена тремя основными продуктами: строительным цементом, поставляемым в основном в Центральный регион России, цементным клинкером и высококачественным белым цементом, который в России практически не производится.

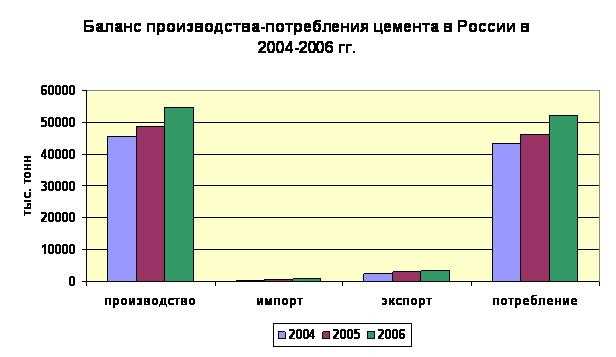

Потребление цемента в России За период 2000-2006 год уровень потребления цемента в России увеличился почти на 73% и по итогам 2006 года составил 52,3 млн. тонн. Это связано, в первую очередь, с интенсивным развитием строительной отрасли в России.

По данным Росстата Существенное увеличение уровня спроса на цемент в последние годы, несмотря на увеличение мощности российских предприятий - производителей цементной продукции, подталкивает уровень импорта данной продукции все выше. С 2004 года объем импортируемой цементной продукции ежегодно увеличивается почти в 2 раза. По итогам 2006 года объем импорта цемента составил около 1 млн. тонн. Увеличение объемов экспорта российского цемента так же происходит, но значительно более низкими темпами.

По данным ФТС РФ На российском производстве наибольшим спросом цемент пользуется при получении сборного железобетона (52%), асбоцементных изделий (22%), а также при проведении строительно-монтажных и ремонтных работ (17%). Перспектива развития цементной отрасли в России Важнейшими стимулами для дальнейшего развития цементного производства является, в первую очередь, увеличение темпов развития строительной отрасли. При этом на сегодняшний день в России существуют серьезные препятствия для развития отрасли, такие как: необходимость не только в модернизации оборудования, но и, зачастую, полная замена оборудования, использование устаревших технологий производства цемента. В последние годы на состояние рынка цемента стало оказывать влияние и сокращение сырьевой базы. Быстро растущий уровень спроса на цемент на российском рынке в сочетании с вышеперечисленными факторами, сдерживающими развитие цементной отрасли, приводит к возникновению дефицита цемента на российском рынке и, как следствие, к росту цен. По оценкам ряда аналитиков, в 2006 году в регионах цены на цемент увеличились на 50-60%. Аналитики высказывают предположение, что к 2010 году вероятен ощутимый дефицит цемента на рынке на уровне до 10 млн.т. Данную проблему может решить только импорт. Тенденция к усилению дефицита в ближайшие годы будет только увеличиваться, так как потребность в цементе растет несколько быстрее, чем объем российского цементного производства, а новые мощности в России будут запущены только 2009-2012 гг. Портал БЕТОН.РУ благодарит интернет-портал РУСМЕТ.РУ и лично г-жу Ирину Троицкую за предоставление данного материала

|

|